Descubra como minimizar desconto pj salario no contratopj.com.br

Descubra como minimizar desconto pj salario no contratopj.com.br

Blog Article

Selecionar entre o regime de trabalho CLT (Consolidação das Leis do Trabalho) e o modelo de Pessoa Jurídica (PJ) é uma das questões mais frequentes de muitos especialistas. Eles se perguntam qual alternativa proporciona uma melhor correlação entre remunerações, impostos e benefícios. Para elucidar esse dilema, é essencial entender como cada sistema funciona e, sobretudo, como calcular o salário final em cada cenário. É nesse contexto que uma calculadora CLT PJ virá a ser extremamente valiosa.

Este texto se propõe a analisar de forma profunda todas as nuanças entre as formas de emprego, apresentando orientações sobre descontos, tributos e benefícios. Também disponibilizará uma tabela sem custo para comparação – a denominada clt x pj planilha – que pode servir como recurso útil na hora de fazer a escolha. Ao final, o usuário obterá uma visão nítida sobre qual sistema potencialmente atende melhor às suas necessidades.

O que é CLT?

A CLT (Consolidação das Leis do Trabalho) é o sistema convencional de contratação no país, amparado pela legislação laboral. Sob esse sistema, o trabalhador atua como colaborador de uma organização, recebendo um salário estável, com carteira assinada e desfrutando de vantagens previstos, como férias remuneradas, 13º salário, FGTS (Fundo de Garantia do Tempo de Serviço) e contribuição social.

Características Principais da CLT

- Segurança Jurídica: A legislação brasileira ampara o empregado, assegurando uma vasta de direitos, como seguro-desemprego e segurança em situações determinados.

- Benefícios Obrigatórios: Além dos obrigatórios, muitas empresas oferecem auxílio-transporte, auxílio-refeição ou vale-alimentação, planos de saúde e odontológico, entre outros.

- Custo para o Empregador: A empresa arca com uma carga tributária significativa, o que pode reduzir a margem de negociação salarial para o trabalhador.

Segundo informações atuais da Pesquisa Nacional por Amostra de Domicílios (PNAD Contínua), cerca de 64% dos empregados do Brasil em 2023 estavam empregados sob o regime CLT. Isso demonstra a importância desse sistema no cenário laboral nacional, ainda que a contratação de serviços prestados PJ esteja crescendo participação.

O que é PJ?

O modelo PJ (Pessoa Jurídica) consiste em a indivíduo abrir uma empresa em seu próprio nome ou inscrever-se como MEI (Microempreendedor Individual), EIRELI ou empresa unipessoal, por exemplo. Dessa forma, o profissional começa a prestar atendimentos para outras empresas ou consumidores, emitindo documentos fiscais e arcando com as obrigações tributárias e trabalhistas de maneira autônoma.

Características Principais do Regime PJ

- Versatilidade na Contratação: Como PJ, a indivíduo negocia de forma direta o custo de seu serviço ou empreendimento, sem a obrigatoriedade dos direitos estabelecidos em lei para a CLT.

- Chance de Remuneração Bruta Superior: Em muitos cenários, o valor total pago a um fornecedor PJ tende a ser mais elevado do que o salário CLT, pois a organização se livra dos custos trabalhistas.

- Responsabilidade Tributária Própria: O prestador PJ é encarregado por recolher os seus impostos, pois obtém o salário total integralmente. Os impostos oscilam de 6% a 10% conforme atividade e do montante do salário.

- Simples Nacional é o sistema de tributação sugerido para trabalhadores assalariados que atuam como PJ.

De conforme com estimativas do Ministério da Economia divulgadas em 2023, houve um aumento de cerca de 12% no total de novos microempreendedores individuais, o que sugere a tendência crescente de profissionais por regimes que ofereçam maior autonomia.

Principais Distinções Entre CLT e PJ

Conhecer de que forma cada modelo impacta a renda é fundamental para prevenir desconfortos indesejadas no final do mês. Posteriormente, determinadas diferenças principais:

- Encargos Sociais: No regime CLT, o empregador (patrão) é responsável pelos encargos previdenciários e trabalhistas. Por outro lado, no sistema PJ, o trabalhador precisa pagar os impostos e taxas inerentes ao seu CNPJ.

- Férias e décimo terceiro salário: Na CLT, tais são vantagens asseguradas por Lei. No modelo PJ, se o trabalhador desejar obter um intervalo de recesso pago, precisa planejar financeiramente para tal situação e/ou acertar tal ponto com o patrão, preferencialmente no momento de seleção.

- Estabilidade: Contratos CLT proporcionam mais proteção em caso de demissão, ao passo que no sistema PJ a vínculo pode ser encerrada de forma simplificada, normalmente conforme um contrato de prestação de serviços.

- Vantagens Extras: Vale-refeição, auxílio-alimentação, convênio médico e outros vantagens são agregados ao regime CLT, ainda que tal fato não seja mandatório. No contexto do PJ, tais despesas podem vir a ser negociados ou completamente assumidos pelo profissional.

Em resumo, o empregado deve equilibrar na balança segurança versus flexibilidade. Enquanto um modelo oferece mais amparo jurídico, o outro pode oferecer mais capacidade de renda, mas com mais obrigações burocráticas.

Prós e Desvantagens de Cada Regime

Prós do Sistema CLT

- Estabilidade: A demissão exige aviso prévio ou pagamento de indenização, proporcionando previsibilidade ao funcionário.

- Vantagens Garantidos: Entre os quais FGTS, INSS, férias e décimo terceiro salário.

- Reduzida Complexidade: O trabalhador não é obrigado a enfrentar de forma direta com emissão de documentos fiscais ou recolhimento de impostos complicados.

Desvantagens do Sistema CLT

- Reduzida Flexibilidade de Ajuste Salarial: Parte considerável dos gastos laborais fica com empregador, o que pode restringir propostas de elevação.

- Carga Horária Fixa: Normalmente, o funcionário possui horário de entrada e término fixos, com menos autonomia para gerenciar seu tempo.

- Exclusividade de uma Única Companhia: Se perca o trabalho, a fonte de ganhos some por inteiro.

Prós do Sistema PJ

- Capacidade de Superior Lucro Final: Em diversos cenários, mesmo com tributos, o montante líquido pode vir a ser superior do que o de um pagamento CLT equivalente.

- Menores Encargos para o Contratante: As empresas tendem a oferecer valores superiores para equilibrar a ausência de benefícios e custos laborais.

- Possuir um “CNPJ pessoal”: Bastante prático para os que realizam trabalhos por conta própria (autônomo) e desejam emitir nota fiscal, ficando em dia com o Fisco para todo o dinheiro que receber.

Desvantagens do Regime PJ

- Falta de Benefícios Legais: Sem férias remuneradas, 13º salário e FGTS, o trabalhador precisa organizar sua economia ou negociar tal condição com o empregador, inclusive de que forma será o intervalo de descanso.

- Dificuldade Fiscal: Dependendo do nível que elevado sejam os rendimentos, pode existir a demanda de um planejamento financeiro mais elaborado.

- Terceirização: Ainda que exijam coisas bem diferentes, a contratação como PJ frequentemente acompanha a terceirização (outsourcing). Isto é, ao passo que o profissional é alocado para trabalhar no cliente da companhia que o emprega. Isso não implica que isso seja um desafio, mas normalmente os terceiros não possuem o mesmo nível de acesso que os efetivos a informações relevantes. Aqui é recomendável analisar os próprios objetivos de trabalho.

Como Calcular o Pagamento no Regime CLT vs. PJ

Esta é a seção que gera mais questionamentos. Afinal, como [desconto pj salario] saber o que entra (e o que retira) do seu bolso em cada sistema? Antes de todo procedimento, é recomendável reunir as dados sobre a proposta salarial e sobre os custos relativos. Com o intuito de quem deseja simplificar esse método, a calculadora CLT PJ é uma ferramenta essencial.

Pagamento Líquido na CLT

- Salário Inicial: Montante estabelecido em contrato, por exemplo, R$ 6.000,00.

- Reduções Mandatórios: Isso inclui INSS (até 14% conforme da categoria salarial) e IRRF (IRRF, o qual pode chegar a 27,5%).

- Vantagens (Caso Existam): Transporte e vale-alimentação podem ter participações do trabalhador. Portanto, o montante final pode reduzir um pouco mais.

No final, o salário líquido pode ficar em torno de R$ 4.500,00 até R$ 5.000,00, conforme calculadora PJ das taxas de tributo e contribuição em vantagens.

Cálculo do de Pagamento no Sistema PJ

- Acordo de Montante Bruto do Contrato: Suponha que o profissional acorde R$ 10.000,00 mensais.

- Impostos e Contribuições:

- Simples Nacional: Se a função autorizar o enquadramento, as alíquotas variam de conforme com o documento e a categoria de faturamento. Em média, pode iniciar em 6% e atinge aproximadamente 17%.

- Custos Contábeis e Administrativas: Taxas do profissional contábil, valor de geração de nota fiscal e possíveis diversas encargos.

- Retirada como Pró-Labore ou Divisão de Lucros: É necessário determinar quanto vai ser retirado como pró-labore (sobre o o qual aplica-se INSS) e quanto poderá ser dividido como lucros (normalmente livre de Imposto de Renda para a indivíduo, contanto que haja apuração de resultado líquido na PJ).

Após descontar esses [calculo salario PJ] montantes, o total final pode ser maior ou inferior do que o da CLT, depende de uma conta cuidadosamente feita. Por isso, o uso de uma calculadora PJ ou até mesmo de uma clt x pj planilha se torna fundamental para prevenir erros.

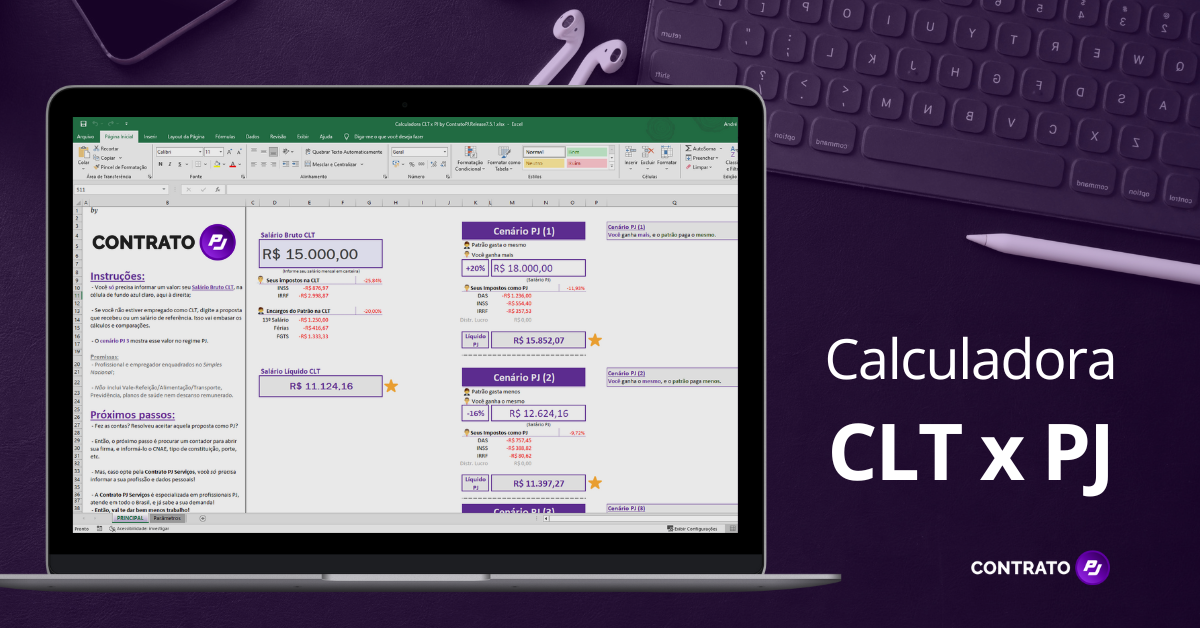

Importância de uma Ferramenta CLT x PJ

Uma boa Calculadora CLT PJ ajuda a realizar modelagens rápidas e precisas, tendo em vista:

- Variações nas Alíquotas de Tributo: Tabelas de IR, INSS, Simples Nacional, Fator R, etc..

- Reduções Obrigatórios: Assim como as cotações previdenciárias para CLT e inclusive para PJ, no contexto do pró-labore.

- Benefícios Pagos e Não Pagos: Alimentação, vale-transporte, plano de saúde, etc..

- Comparação de Situações: É possível verificar como diferentes combinações de salário bruto e custos afetam o resultado final.

Com essas cálculos, o profissional terá transparência sobre os reduções e custos sobre seu salário e conseguirá analisar de modo mais clara se o sistema PJ de fato vale a pena em comparação à estabilidade e aos direitos trabalhistas do regime CLT.

Como Usar a CLT x PJ Planilha na Prática

O uso de uma planilha CLT x PJ normalmente é bem simples e faz toda a diferença na hora de projetar ganhos e gastos mensais:

- Inserção de Dados Básicos: Salário inicial (ou montante de acordo), vantagens e alíquotas de impostos aplicáveis.

- Atualização das Normas Tributárias: Se possível, a planilha deve ser revisada de acordo com alterações na norma trabalhista ou tributária.

- Configuração de Cenários Diversos: Auxilia a análise de uma proposta de R$ 8.000,00 CLT contra R$ 12.000,00 PJ, por exemplo, para constatar qual alternativa sobra mais remuneração no final do mês.

Nas pesquisas internas de empresas de Recursos Humanos, observou-se que funcionários que utilizam planilhas de modelagem antes de mudar de trabalho normalmente têm resultados mais acertadas. Isso é coerente, pois conhecer dados reais (e não somente estimativas genéricas) reduz significativamente as chances de desgosto.

Existem diversas dessas planilhas CLT x PJ na internet, cada uma com seus vantagens e contras. Uma destacada é a disponibilizada no site contratoPJ.com.br, que afirma possuir mais de 150 000 baixas.

Exemplo Prático de Simulação

Para ilustrar, suponha-se que exista a possibilidade de 2 ofertas de trabalho:

- Proposta A (CLT): Remuneração inicial de R$ 7.000,00, com vantagens como vale-refeição de R$ 500,00 e plano de saúde simples.

- Oferta B (PJ): Valor mensal de R$ 10.000,00, sem nenhum vantagem extra.

Usando uma dessas tabelas de simulação de salário PJ, é viável calcular:

- CLT (Oferta A):

- Bruto: R$ 7.000,00

- Desconto INSS: ~ R$ 560,00 (8% até 14% dependendo da faixa; neste exemplo calculado em 8%)

- IRRF: ~ R$ 587,00 (alíquota aproximada de 15% após abatimentos)

- Pagamento Final (aproximado): R$ 5.853,00

- Auxílio-refeição Final: ~ R$ 500,00 (podendo haver pequeno redução segundo norma da companhia)

- Soma Final: ~ R$ 6.353,00

- PJ (Oferta B):

- Montante do Contrato: R$ 10.000,00

- Simples Nacional: ~ 6% a 15% (dependendo do anexo; vamos simular 6%) => R$ 600,00

- Pró-Labore INSS: o cálculo depende do valor declarado. Supondo um pró-labore de R$ 3.000,00 (alíquota de 11% sobre essa base), resultaria em R$ 330,00.

- Distribuição de Lucros: ~ R$ 6.000,00 (isento de IR, se houver cálculo formal de resultados)

- Resultado Final (aproximado): R$ 9.070,00

A variação é significativa, mas não se esqueça de considerar custos com plano de saúde, férias não-remuneradas e eventuais períodos de inatividade se ocorrer término do contrato. Nem tudo que brilha é ouro no regime PJ, pois há desafios e exigências maiores para o profissional.

Dados e Números Recentes

Para fornecer um cenário recente (dados de 2023/2024, conforme levantamentos de consultorias de RH e entidades oficiais):

- Aumento de 22% na procura por oportunidades PJ nas áreas de Tecnologia, Marketing Digital e Consultoria.

- Crescimento de 10% na percentagem de especialistas migrando de CLT para PJ, atraídos pela promessa de superior renda.

- Taxa de rotatividade (turnover) em cargos PJ é, em geral, 15% superior à de funções CLT, conforme algumas empresas de porte médio.

Esses números corroboram a tendência de crescimento do regime PJ no Brasil, estimulada pelas mudanças no cenário e pela digitalização de vários setores. Entretanto, a CLT permanece muito relevante, especialmente para aqueles que priorizam a estabilidade e os direitos trabalhistas consolidados.

Como Escolher a Mais Adequada Alternativa

Diante de tantos aspectos, não há uma solução para todos que sirva para cada os trabalhadores. O ideal é analisar cada situação, levando em conta:

- Tolerância de Incerteza: Quanto o trabalhador está disposto a enfrentar com imprevistos de contratos e variações de procura?

- Metas de Carreira: Determinadas organizações grandes ainda preferir CLT para cargos de responsabilidade, mas diversas estão mais abertas à contratação PJ.

- Momento de Etapa: Um profissional com família pode valorizar mais a segurança e os direitos; já alguém jovem pode optar por tentar para tentar ganhos superiores.

- Saúde Econômica: No regime PJ, o trabalhador deve ter uma poupança para cobrir períodos de descanso, feriados prolongados, despesas médicas e períodos de baixa procura.

Em síntese, a escolha deve levar em consideração aspectos laborais, pessoais e econômicos. Testar os possíveis cenários com uma ferramenta de simulação de salário PJ é a maneira mais prática de identificar qual alternativa se encaixa melhor às necessidades de cada um.

Dúvidas Frequentes (FAQ)

- O que é a principal distinção entre CLT e PJ?

A principal distinção está na relação contratual. No sistema CLT, a pessoa é empregada com registro formal e benefícios laborais assegurados por lei. No sistema PJ, a pessoa presta serviços como PJ, sem vínculo contratual, mas com mais compromisso sobre impostos e encargos. - Quais os pontos a considerar ao usar uma calculadora CLT x PJ?

É recomendável basear-se de cenários concretos, como a própria remuneração CLT ou a oferta que te fizeram para trabalhar como PJ. - Existe desconto no pagamento PJ?

Não há. O profissional recebe o pagamento bruto e é encarregado por pagar seus próprios custos e impostos, no CNPJ e no CPF. - É viável ter benefícios no regime PJ?

Sim. Apesar de não serem obrigatórios, diversos contratantes negociam vantagens extras ou até um convênio médico empresarial para seus colaboradores PJ. Depende de contrato e negociação. - A planilha CLT x PJ é grátis?

Diversas origens oferecem tabelas sem custo para simular situações. Esse formato de material costuma ser disponibilizado por consultorias de Recursos Humanos, contadores ou blogs dedicados em finanças pessoais.

Considerações Finais

A decisão entre CLT e PJ é complexa. Cada sistema traz vantagens e limitações que variam conforme de acordo com o características de cada profissional e a fase de vida em que ele se situa. Por essa razão, antes de tomar qualquer decisão, é recomendável fazer simulações cuidadosos, seja por meio de uma calculadora CLT PJ ou com o suporte de uma planilha CLT x PJ.

Ao avaliar números, é preciso considerar mais do que os benefícios instantâneos, mas também a estabilidade de longo prazo e as metas individuais. Trabalhadores que se acham-se confortáveis em enfrentar com burocracia, possíveis instabilidades de acordo e ausência de benefícios laborais encontram no PJ uma maneira de aumentar a remuneração. Enquanto aqueles que priorizam a estabilidade, um fluxo de caixa previsível e todos os benefícios amparados por lei tendem a optar por a CLT.

Independentemente da escolha, a chave para o resultado é organizar. Realizar projeções, pesquisar sobre cálculo salário PJ e analisar todos os custos envolvidos auxiliam a construir uma visão nítida de qual sistema é mais adequado para cada realidade.

Chamada para Ação

- Faça o Download: Entre no a nossa planilha CLT x PJ sem custo e faça modelagens personalizadas de conforme sua proposta remuneratória e condições de emprego.

- Experimente Nossa Calculadora em Excel: Utilize a calculadora PJ para apurar qual será o salário final ao optar pelo sistema de pessoa jurídica.

- Divulgue: Se conhece um profissional que esteja em dúvida entre CLT e PJ, distribua este artigo e auxilie na compreensão dúvidas sobre os quais descontos o PJ tem no salário, seus benefícios e tributos.

Ao final, cada trabalhador deve sentir-se confiante para tomar uma decisão embasada, aumentando remunerações e minimizando exposições. Através de informação, planejamento e as soluções certas, a escolha mais acertada para cada caso tende a ficar muito mais clara.

Ainda está em dúvida?

Acesse agora o nosso site e faça o download da Calculadora CLT x PJ para realizar seus cálculos, conforme a a sua situação financeira! Descubra em poucos minutos qual alternativa traz mais benefícios para o seu perfil profissional. Lá, também há uma planilha especializada e várias orientações práticas para melhorar sua renda. Não procrastine: clique e faça a escolha certa para a sua carreira!

Report this page